Sie haben etwas Geld übrig und möchten es kurzfristig anlegen, ohne auf die jederzeitige Verfügbarkeit zu verzichten? Dann stehen Ihnen zwei beliebte Optionen zur Verfügung: Tagesgeld und Geldmarktfonds. Beide bieten Ihnen die Möglichkeit, Ihr Geld flexibel und sicher zu investieren (1) . Aber welche ist die bessere Wahl für Sie? In diesem Beitrag finden Sie einen Vergleich von Tagesgeld und Geldmarktfonds und geben Ihnen Tipps, wie Sie die passende Geldanlage für Ihre Bedürfnisse finden.

Grundsätzliches zur Rendite bei Tagesgeld und Geldmarktfonds

Die Rendite ist natürlich ein wichtiger Faktor auch bei der Auswahl einer kurzfristig verfügbaren Geldanlage. Tagesgeld ist ein Bankprodukt, bei dem Sie Ihr Geld auf einem Konto mit variabler Verzinsung parken können. Die Zinsen werden täglich angepasst und sind abhängig von der Marktlage und dem Angebot der Bank. Der Vorteil von Tagesgeld ist, dass Sie jederzeit über Ihr Geld verfügen können, ohne Kündigungsfristen oder Gebühren. Der Nachteil ist, dass die Renditemöglichkeiten begrenzt sind und sich die Zinssätze sehr schnell ändern können. Hier hilft es ein Konto einzurichten, von dem aus Sie sehr schnell und einfach ihre Tagesgeldanlagen wechseln können. Mehr Informationen finden Sie an dieser Stelle auf unserem Portal Sparen und Anlegen. Außerdem sind Ihre Einlagen nur bis zu 100.000 Euro pro Bank durch die gesetzliche Einlagensicherung geschützt.

Geldmarktfonds sind eine Form von Investmentfonds, die in kurzfristige Wertpapiere wie Staatsanleihen, Unternehmensanleihen oder Bankdarlehen investieren. Die Laufzeit dieser Wertpapiere beträgt in der Regel nicht mehr als ein Jahr. Das Ziel von Geldmarktfonds ist es, eine stabile Rendite zu erzielen, die über dem Marktzins liegt, und gleichzeitig das Risiko zu minimieren. Der Vorteil von Geldmarktfonds ist, dass Sie eine höhere Rendite als bei Tagesgeld erwarten können, da die Fondsmanager aktiv nach den besten Anlagemöglichkeiten suchen. Der Nachteil ist, dass Sie für den Kauf und Verkauf von Fondsanteilen Gebühren zahlen müssen, die Ihre Rendite schmälern können. Außerdem sind Ihre Einlagen nicht durch die Einlagensicherung garantiert, sondern unterliegen dem Marktrisiko.

Ein Vergleich aktueller Renditen von kurzfristig verfügbaren Geldanlagen in Form von Tagesgeld und Geldmarktfonds

Finanztip nennt mit Datum 23.8 folgende sechs beste Angebote für Tagesgeldanlagen ( „für alle Kunden“ also nicht nur für Neukunden) mit Zinsen zwischen 3,1% bis 2,76%. (2)

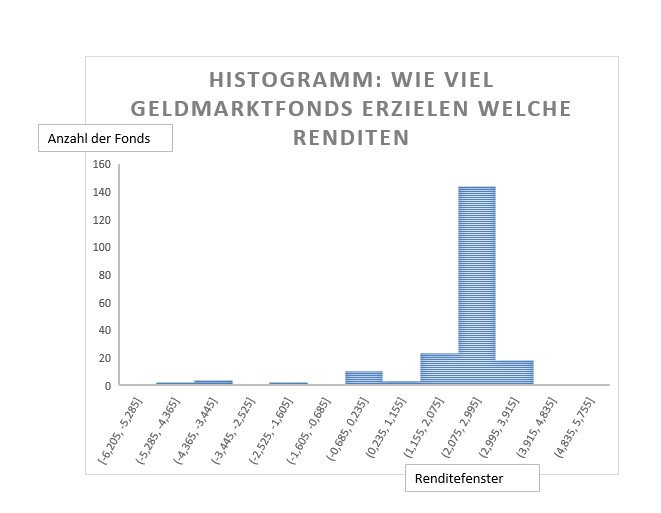

Eine Auswertung der Rendite von 210 Geldmarktfonds, die auf Euro lauten, zeigt dagegen dass die Mehrzahl der Fonds auf das Jahr hochgerechnete Rendite zwischen 2,075% und 2,995% erbringt. Ca. 10% aller Fonds erzielen sogar Renditen zwischen 2,995% und 3,915%.

Weshalb Profis bei kurzfristigen Geldanlagen Geldmarktfonds bevorzugen

Geldmarktfonds sind vor allem bei professionellen Anlegern beliebt, die hohe Summen kurzfristig anlegen wollen. Das liegt daran, dass Geldmarktfonds mehr Sicherheit als Bankeinlagen bieten können. ( Mehr Sicherheit bezieht sich auf Anlagen von Anlegern, die nicht durch die gesetzliche Einlagensicherung geschützt sind und über Anlagen von 100.000 €. ) Denn im Gegensatz zu Tagesgeld sind Geldmarktfonds nicht von der Bonität einer einzelnen Bank abhängig, sondern streuen das Risiko auf verschiedene Emittenten und Märkte. Weltweit hat das Anlagevolumen in Geldmarktfonds massiv zugenommen und weshalb institutionelle Anleger Geldmarktfonds bevorzugen verdeutlicht diese Aussage: „Die Nachfrage nach Liquiditätsstrategien hatte durch die Pleite der Silicon Valley Bank, Diskussionen um die Stabilität der Crédit Suisse sowie die Furcht vor einem Bankenbeben weiter angezogen, … „ (3)

Wer investiert überhaupt in Geldmarktfonds

Geldmarktfonds sind nicht nur für Profis geeignet, sondern auch für Privatanleger, die eine Alternative zu Tagesgeld suchen. Vor allem wenn Sie mehr als 100.000 Euro anlegen wollen oder eine höhere Rendite anstreben, können Geldmarktfonds eine sinnvolle Option sein. Allerdings sollten Sie sich bewusst sein, dass Geldmarktfonds kein Sparprodukt sind, sondern eine Form der Geldanlage, die mit Risiken verbunden ist. Daher sollten Sie sich vorab gut informieren und nur in Fonds investieren, die zu Ihrem Risikoprofil passen.

Neben Privatanlegern nutzen auch Unternehmen, Institutionelle Anleger, Regierungen und Behörden, Finanzinstitute und Treasury-Abteilungen von Unternehmen Geldmarktfonds als kurzfristige Geldanlage. Die Motive und Anforderungen dieser Anleger können sich jedoch stark unterscheiden. Zum Beispiel legen Unternehmen oft überschüssige Liquidität in Geldmarktfonds an, um ihre Zahlungsfähigkeit zu sichern und eine bessere Rendite als auf dem Bankkonto zu erzielen. Institutionelle Anleger wie Versicherungen oder Pensionsfonds nutzen Geldmarktfonds als Puffer für ihre langfristigen Anlagen oder als Parkplatz für Cashflows. Regierungen und Behörden investieren in Geldmarktfonds, um ihre Haushalte zu finanzieren oder ihre Schulden zu managen. Finanzinstitute verwenden Geldmarktfonds als Instrument zur Refinanzierung oder zur Erfüllung regulatorischer Anforderungen. Treasury-Abteilungen von Unternehmen nutzen Geldmarktfonds, um ihre Cash-Management-Strategien zu optimieren und ihre Liquiditätsrisiken zu reduzieren.

Schwankungen in der Wertentwicklung von Tagesgeld und Geldmarktfonds

Die Wertentwicklung von Tagesgeld und Geldmarktfonds kann je nach Marktlage schwanken. Tagesgeld ist vor allem von den Zinsentscheidungen der Zentralbanken abhängig, die die Höhe des Leitzinses festlegen. Wenn die Zentralbanken die Zinsen senken, um die Wirtschaft anzukurbeln, sinken auch die Zinsen für Tagesgeld. Wenn die Zentralbanken die Zinsen erhöhen, um die Inflation zu bekämpfen, steigen auch die Zinsen für Tagesgeld. Allerdings reagieren die Banken nicht immer sofort oder im gleichen Maße auf die Zinsänderungen, sodass es zu Verzögerungen oder Unterschieden zwischen den Angeboten kommen kann.

Geldmarktfonds sind von mehreren Faktoren beeinflusst, die ihre Rendite und ihren Wert bestimmen. Dazu gehören unter anderem die Zinsentwicklung, die Kreditwürdigkeit der Emittenten, die Liquidität der Märkte und die Nachfrage der Anleger:

- Wenn die Zinsen steigen, sinkt der Wert der vorhandenen Wertpapiere im Fonds, da sie weniger attraktiv werden.

- Wenn die Zinsen sinken, steigt der Wert der vorhandenen Wertpapiere im Fonds, da sie mehr gefragt sind.

- Wenn die Kreditwürdigkeit eines Emittenten sinkt, sinkt auch der Wert seiner Wertpapiere im Fonds, da sie riskanter werden.

- Wenn die Kreditwürdigkeit eines Emittenten steigt, steigt auch der Wert seiner Wertpapiere im Fonds, da sie sicherer werden.

- Wenn die Liquidität der Märkte sinkt, sinkt auch der Wert der Wertpapiere im Fonds, da sie schwerer zu verkaufen sind.

- Wenn die Liquidität der Märkte steigt, steigt auch der Wert der Wertpapiere im Fonds, da sie leichter zu verkaufen sind.

- Wenn die Nachfrage der Anleger nach Geldmarktfonds sinkt, sinkt auch der Wert der Fondsanteile, da sie weniger wert sind.

- Wenn die Nachfrage der Anleger nach Geldmarktfonds steigt, steigt auch der Wert der Fondsanteile, da sie mehr wert sind.

Wie steht es um die jederzeitige Verfügbarkeit von Geldmarktfonds und Tagesgeld

Die jederzeitige Verfügbarkeit ist ein weiterer wichtiger Aspekt bei der Auswahl einer kurzfristig verfügbaren Geldanlage. Sowohl Tagesgeld als auch Geldmarktfonds bieten Ihnen grundsätzlich die Möglichkeit, jederzeit über Ihr Geld zu verfügen. Allerdings gibt es einige Unterschiede zwischen den beiden Produkten, die Sie beachten sollten.

Tagesgeld ist in normalen Zeiten sehr einfach zugänglich. Sie können jederzeit online oder telefonisch auf Ihr Konto zugreifen und Ihr Geld abheben oder überweisen. Allerdings kann es in sehr starken Finanzmarktkrisen zu Einschränkungen kommen. Zum Beispiel kann es sein, dass Ihre Bank in finanzielle Schwierigkeiten gerät und Ihre Einlagen gefährdet sind. In diesem Fall greift zwar die gesetzliche Einlagensicherung bis zu 100.000 Euro pro Bank, aber es kann einige Zeit dauern, bis Sie Ihr Geld zurückbekommen. Zudem ist eine wesentliche Voraussetzung, dass der Fonds der gesetzlichen Einlagensicherung über ausreichende Geldmittel verfügt (4). Außerdem kann es sein, dass Ihre Bank aus Sicherheitsgründen den Zugang zu Ihrem Konto einschränkt oder sperrt, um einen Bankrun zu vermeiden.

Geldmarktfonds sind in normalen Zeiten ebenfalls sehr einfach zugänglich. Sie können jederzeit online oder telefonisch Ihre Fondsanteile kaufen oder verkaufen und Ihr Geld erhalten oder investieren. Allerdings kann es auch hier zu unterschiedlichen Einschränkungen kommen. Diese werden in diesem Papier des BVI recht umfassend beschrieben: Die Rücknahmebeschränkung als neues Liquiditätsmanagementinstrument im KAGB – Ein Leitfaden für die Praxis (Stand: Dezember 2021)

Geldmarktfonds, Tagesgeld und weitere Anlagemöglichkeiten

Einigen Leserin*innen mag dieser Vergleich vielleicht etwas zu sehr in die Tiefe gehen und es werden andere Anlagealternativen vermisst. Einen schnellen du interaktiven Überblick hierzu erhalten Sie auf unseren regelmäßigen kostenfreien Webinaren zur Geldanlage:

Links/Anmerkungen:

(1) Sicherheit ist eines der drei wesentlichen Kriterien bei der Geldanlage, neben Rendite und Verfügbarkeit. Man spricht hier auch von dem Magischen Dreieck. Mehr Information zum magischen Dreieck hier: Link. Eine sichere Geldanlage ist eine, bei der Sie kein Geld verlieren. Die Herausforderung besteht darin, dass diese drei Kriterien in Spannung zueinander stehen. Wer sein Geld beispielsweise besonders sicher anlegt, muss in der Regel bei der Rendite Abstriche machen. Eine schnelle Verfügbarkeit bei geringem Risiko bedeutet meist, dass die Anlage weniger Rendite bringt, als eine Anlage mit einem hohen Risiko. Siehe dazu auch: Verbraucherzentrale: Risiko und Einlagensicherung: Fragen und Antworten zur Geldanlage

Ein weiteres Kriterium für die Sicherheit von Geldanlagen ist die Einlagensicherung. Geht ein Kreditinstitut pleite – also eine Privatbank, eine Sparkasse oder eine Genossenschaftsbank – schützt die gesetzliche Einlagensicherung Kundeneinlagen bis zu einem Gesamtbetrag in Höhe von 100.000 Euro. Vorausgesetzt, das jeweilige Institut ist Mitglied eines europäischen Einlagensicherungssystems und die Verbraucher haben das Geld – unabhängig von der Währung – auf einem Konto angelegt, das als so genannte “Einlage” gilt. Dies sind zum Beispiel Tagesgelder, Festgelder, Sparbücher und viele Sparverträge, nicht aber Aktien oder Anleihen.

Der Begriff Sicherheit hat auch einen subjektiven Charakter, daher: Es gibt auch einige Grundregeln für die Geldanlage, die Sie beachten sollten. Dazu gehören: Machen Sie sich Ihre Ziele klar, Schuldentilgung hat Vorfahrt vor Geldanlage, Versicherungen können Vermögen schützen, Können und wollen Sie Risiken tragen?, Streuen Sie die Risiken. Es ist wichtig, dass Sie sich über Ihre Anlageziele im Klaren sind und eine Anlagestrategie wählen, die zu Ihren Zielen und Ihrer Risikotoleranz passt. Empfehlenswert ist in diesem Zusammenhang:

- Diese Broschüre der BaFin: Grundregeln der Geldanlagen

- Die Teilnahme an einem der kostenlosen Webinare von FORAIM

(2) Finanztip: Tagesgeld

(3) Der Treasurer, Große Zuflüsse bei Geldmarktfonds, 31.5.23

(4) Finanzen-News-Anders, Tagesgeld- Diese Verluste sind trotz Einlagensicherung möglich, 8.6.2021