Die Entscheidung jetzt für die Rente vorzusorgen, fällt nicht immer leicht. Denn jetzt einen Teil vom verfügbaren Einkommen für eine private ergänzende Altersvorsorge aufzubringen, bedeutet jetzt einen Konsumverzicht. Und möglicherweise meinen Sie, es geht Ihnen ja aktuell überhaupt nicht so gut, dass Sie auf Teile Ihres Einkommens verzichten können. Das ist in vielen Fällen subjektiv gesehen verständlich. Ein objektiver Vergleich hilft aber rational sinnvolle Entscheidungen zu treffen. Einen ganz persönlichen Anstupser bietet ein interaktives Tool des Institut der Deutschen Wirtschaft (IW).

Wissenschaftlich fundiert: Anstupser wirken

Dies haben der Nobelpreisträger Richard Thaler (1) und Cass Sunstein in ihrem viel beachteten Buch „Nudge: Wie man kluge Entscheidungen anstößt“ dargelegt. Allerdings formulieren sie anders aus: Begriff Nudging wirkt viel seriöser, als wenn man von Anstupsen redet, zudem stammt er aus dem Englischen.. Es ist aber letztendlich das gleiche:

„Beim Nudging (engl. „nudging“ für „Anstoßen“, „Schubsen“ oder „Stupsen“) bewegt man jemanden auf mehr oder weniger subtile Weise dazu, etwas Bestimmtes einmalig oder dauerhaft zu tun oder zu lassen.“ (2)

Nudging wirkt, das zeigen nicht nur Richard Thaler und Sunstein ihrem Buch, es gibt zudem vielfältige praktische Beispiele aus unterschiedlichsten Bereichen. Mit dem Einsatz typischer Mittel und Instrumente des Nudging ließ sich zum Beispiel in Entwicklungsländer die Inanspruchnahme präventiver Gesundheitsleistungen verdreifachen (3). Aber auch bekannte deutsche Unternehmen nutzen Nudging – nicht nur im Rahmen des Marketings, um den Verkauf Ihrer Produkte zu forcieren – sondern auch in den Unternehmen selbst, zum Beispiel um die Arbeitsproduktivität zu erhöhen (3). Allerdings beinhaltet Nudging durchaus etwas Manipulatives, was auch kritisch gesehen werden kann.

Der Anstupser, der nicht manipulativ ist, und Ihnen mehr Rente bringt

Wenn Sie sich selbst anstupsen, ist dies ersten viel wirkungsvoller, als wenn Sie von außen angestoßen werden, um etwas zu tun. Und Sie treffen dann Entscheidungen, die nicht fremdbestimmt sind. Wir glauben, dass ein einfach zu nutzendes Tool des IW Ihnen den richtigen Anstupser bietet, um jetzt tatsächlich etwas zu unternehmen, damit sich Ihre finanzielle Situation im Ruhestand verbessert. Die Nutzung dieses Tools ist ganz einfach und erfordert nur ganz wenige Minuten Ihrer Zeit. Dazu müssen Sie nur einmal feststellen, welche Position Sie mit Ihrem aktuellen Einkommen innerhalb der Einkommensverteilung in Deutschland einnehmen und diese Position mit Ihrem Einkommen als Rentner:in vergleichen.

So funktioniert der Anstupser

Zunächst beurteilen Sie Ihre persönliche finanzielle Situation im Vergleich zur Gesamtbevölkerung in Deutschland

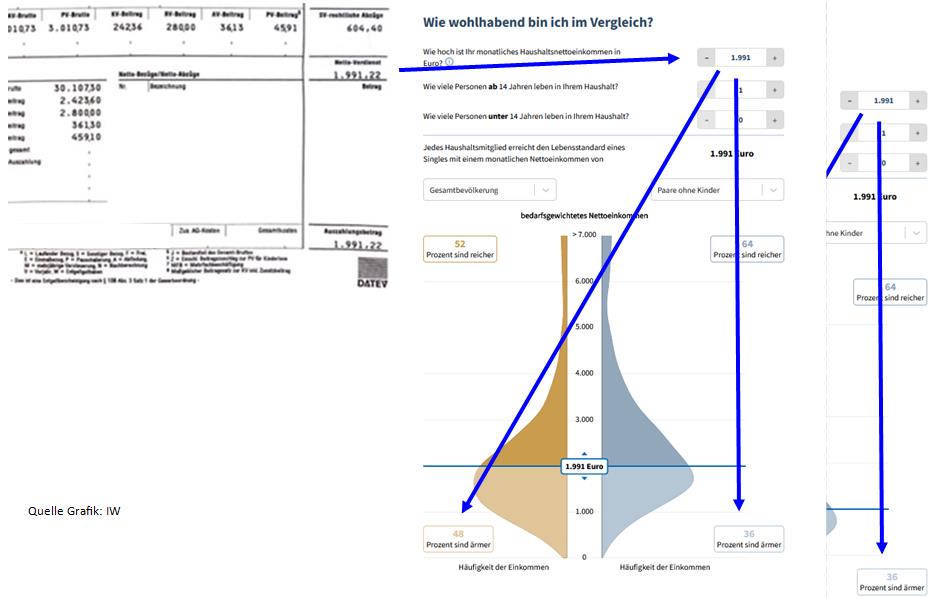

Sie müssen nur das aktuelle Nettoeinkommen und die Anzahl der Personen im Haushalt eingeben und sehen in einer interaktiven Grafik, wie viel % der Bevölkerung es besser geht und wieviel % es schlechter geht. Auch wenn Sie es subjektiv anders empfinden mögen, werden Sie wahrscheinlich feststellen, dass Ihre finanzielle Situation vergleichsweise gut ist.

Hier der Link zum Tool des IW: IW-ARM & REICH

Dann schätzen Sie Ihre finanzielle Situation im Rentenalter ab.

Dazu geben Sie einfach die voraussichtliche Rente ein, die Ihnen die Deutsche Rentenversicherung in den jährlichen Mitteilungen nennt. Sie werden dann in aller Regel einen deutlichen sozialen Abstieg feststellen.

Danach geht es darum, Ihre Einkommenssituation heute und im Rentenalter zu optimieren.

Keine Angst, bereits mit einem relativ geringen Sparaufwand können Sie Ihre Position deutlich verbessern. Und Ihre jetzige Position in der Einkommensverteilung ändert sich nur geringfügig.

Ein Beispiel – Was der Anstupser ganz konkret bringt, um damit zu beginnen, Ihre Rente aufzubessern

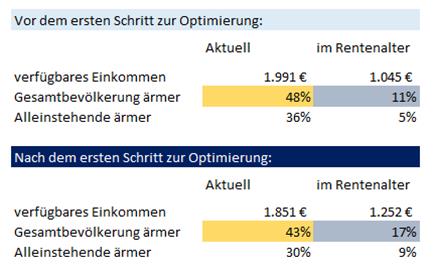

Eine ledige berufstätige 52-jährige Frau mit einem Nettoeinkommen von aktuell 1.991 € stellt nach der Eingabe fest, dass 48% der Gesamtbevölkerung ärmer sind und bezogen auf den Status Alleinlebend immer noch 36% ärmer sind. Obwohl das aktuelle Einkommen nicht sonderlich hoch ist, steht diese Frau heute noch im Vergleich mit der Gesamtbevölkerung recht gut da.

Dann hat sie sich den Rentenbescheid angeschaut. Die voraussichtliche Rente beträgt 1.174 €. Davon ist aber noch die Krankenversicherung abzuziehen. Nach Abzug der Krankenversicherungsbeiträge verbleiben 1.045 €. Steuern dürften keine anfallen oder nur in sehr geringer Höhe.

Jetzt hat sich die finanzielle Situation nicht nur absolut sondern auch im Vergleich deutlich geändert. Mit diesem Einkommen gehört diese Frau jetzt zu den 11% der ärmsten Gesamtbevölkerung. Und auch im Vergleich zu ledigen Personen gehört sie zu den 5 % der ärmsten Bevölkerung.

Die Situation verbessern bedeutet nur geringen Verzicht heute. Nach einer Beratung durch uns hat sie sich entschlossen 140 € netto monatlich (Sparaufwand minus Steuerersparnis) für eine ergänzende Altersversorgung zu sparen. Dies führt voraussichtlich zu einer zusätzlichen Rente von 207 € monatlich nach Steuern. Damit hat sich die soziale Position im Rentenalter deutlich verbessert. Bezogen auf die Vergleichsgruppe der Ledigen ist jetzt festzustellen, dass sie aktuell immer noch mehr Geld zur Verfügung hat als ungefähr 30% der Bevölkerung. Und im Rentenalter hat sich Ihre Position so weit verbessert, als jetzt mit 9% fast doppelt so viel Menschen weniger Einkommen haben als sie, nach Beginn des Sparprogramms für die Altersvorsorge. Ganz ausreichend ist diese Erhöhung des Einkommens im Ruhestand noch nicht. Der Anstupser hat aber geholfen mit diesem ersten Schritt zu beginnen.

Links/Quellen:

(1) Zum Nobelpreis von Richard Thaler: Richard Thaler ist Wirtschaftswissenschaftler. Diesen Fachbereich hatte Alfred Nobel nicht für die Vergabe eines Nobelpreises vorgesehen. Erst später wurde dieser Fachbereich berücksichtigt. Daher lautet die genaue Bezeichnung: Alfred-Nobel-Gedächtnispreis für Wirtschaftswissenschaften.

(2) Gablers Wirtschaftslexikon – Nudging

(3) Willa Friedman, Nicholas Wilson in Economics & Human Biology, Juli 21 Can Nudging Overcome Procrastinating on Preventive Health Investments?

(4) Harvard Business Manager, Appell ans Unbewusste, 26.8.2020