Die Inflation erreicht Rekordhöhen. Nach Daten des Statischen Bundesamt beträgt die aktuelle Inflationsrate per Ende Mai 7,9%. Die Daten per Ende Mai bilden natürlich nur ein Zwischenstand für die endgültige Jahresinflationsrate. Bis zum Ende des Jahres kann die Inflation noch steigen oder sinken. Die Deutsche Bundesbank rechnet zum Jahresende mit einer Inflationsrate von 7,1% (1). Wir zeigen, inwieweit jetzt Ihre Finanzplanung für den Ruhestand geändert werden muss.

Inflation und Finanzplanung für den Ruhestand

Grundlage jeder Finanzplanung für den Ruhestand ist die Berechnung des monatlichen Geldbedarfs im Ruhestand. Dazu wird zum Zeitpunkt der Planung festgelegt, wie viel Geld monatlich für fixe Ausgaben, wie Versicherungen, Miete und ähnliches benötigt wird. Zu diesem Betrag werden die Ausgaben für das tägliche Leben addiert sowie ein Betrag für Urlaub und Anschaffungen.

Um im Rentenalter all die geplante Ausgaben leisten zu können, muss natürlich berücksichtigt werden, dass über die Jahre hinweg die Preise steigen werden. Zur Hochrechnung, welcher nominaler Betrag dann im Rentenalter monatlich benötigt wird, wird dieser Betrag mit der Inflationsrate hochgerechnet.

Würden wir in jedem Jahr eine Inflationsrate von 7% haben, und würden Sie nach heutigem Stand monatlich 2.000 € für Ihre Ausgaben benötigen, so müsste Sie im nächsten Jahr 2.140 € (nämlich 7% mehr) zur Verfügung haben, um sich das Gleiche wie heute zu kaufen. Dieser benötigte Betrag steigt nun nicht jedes Jahr um genau die 140 €, so dass im fünften auf das heutige Jahr folgende Jahr ein Betrag von 2.700 € benötigt würde. Ihr Geldbedarf steigt deutlich stärker, weil sich die 7% immer auf den höheren vorher errechneten Betrag beziehen. Das ist so, wie der beim Thema Sparen häufig erwähnte Zinseszinseffekt (2). Durch diesen Effekt würde sich dann ein notwendiger monatlicher Betrag von 2.805 € statt 2.700 € ergeben.

7% Inflation sollten aber nicht die Basis für die Finanzplanung zum Ruhestand sein

Die Inflation verläuft in Wellen (3). Es gibt dabei ruhige Phasen mit moderater Inflation und Phasen hoher Inflation. Nach einem deflationären Jahr 1950 mit einer Inflationsrate um -6% stieg die Inflation ein Jahr später auf mehr als 7%.

Moderate Phase

Von 1952 bis 1970 verlief die Preisentwicklung dann moderat zwischen etwas unter 1% bis zuweilen knapp über 3%.

Phase hoher Inflationsraten

Von 1970 bis 1982 gab es dann ein Phase hoher Inflationsraten. Die Inflationsraten blieben zwar nicht konstant hoch, sie lagen aber sehr häufig über 5% und erreichten teilweise fast 7%.

Moderate Phase

Danach von 1983 bis 2008 hatten wir dann wieder eine deutlich ruhigere Phase, fast vergleichbar mit den Jahren 1952 bis 1970.

Phase geringer Inflation

Von 2009 bis 2020 kam dann eine Zeit sehr geringer Inflation, die häufig unter 1% lag und nur einmal knapp über 2% lag.

Welche Höhe der Inflationsrate sollte für die Planung des Geldbedarfs im Ruhestand zugrunde gelegt werden?

Ein typischer Planungsansatz besteht darin, langfristige Durchschnittswerte als Grundlage für die Schätzung der künftigen Entwicklung der Inflation zugrunde zu legen. Diese Durchschnittswerte bilden in der Regel eine relativ gute Basis, wenn sie nicht zu stark durch einzelne Extremwerte verzerrt werden. Ein Mittel, um dies zu beurteilen, bildet der Median. Der Median ist der Wert, der genau in der Mitte aller betrachteten Zahlen liegt. Liegen Median und Durchschnitt recht nahe beieinander, so kann davon ausgegangen werden, dass es keine starke Ausreißer gibt (4), und damit kann der Durchschnittswert der Entwicklung der Inflation für die Planung zugrunde gelegt werden.

Welche Inflation sollte bei der Planung für den Ruhestand berücksichtigt werden ? Ein typischer Ansatz

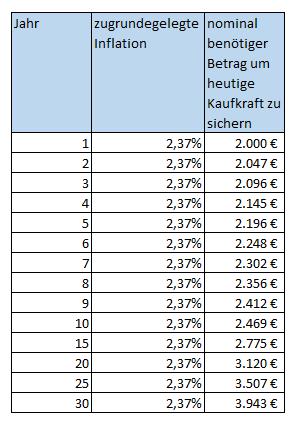

Geht man fast bis zum Ende des zweiten Weltkrieges zurück, so ergibt sich eine durchschnittliche Inflationsrate für Deutschland in Höhe von 2,37% (Durchschnitt der Jahre von 1952 bis 2022). Dieser Wert liegt auch nicht allzu weit vom Median entfernt. Demnach wird für die Planung Ihres Geldbedarfs im Ruhestand von dieser Größe ausgegangen, wenn man typischen Berechnungen aus speziellen Programmen zur Planung der Altersvorsorge folgt.

So lässt sich errechnen, welchen tatsächlichen monatlichen Geldbetrag Sie benötigen, wenn Sie in x Jahren in Rente gehen. Aber Sie sollten nicht nur das Jahr des Renteneintritts betrachten, sondern auch jedes einzelne Jahr nach Rentenbeginn. Beispielhaft zeigen wir hier die benötigten tatsächlichen monatlichen Geldbeträge im 10. Jahr und dann alle folgenden 5 Jahre für einen Zeitraum von insgesamt 30 Jahren:

Weshalb der „typische“ Ansatz zur Berechnung des Geldbedarfs im Ruhestand bei hoher Inflation in die Irre führt

Wohlgemerkt, für eine Planung des zukünftigen tatsächlichen monatlichen Geldbedarfs spricht nach bisheriger Erfahrung nichts dagegen, grundsätzlich die langfristige durchschnittliche Geldentwertung durch die Inflation zugrunde zu legen. Man sollte sich also nicht durch die aktuell hohe Inflation irritieren lassen. Auch in den 70-iger Jahren gab es so hohe Inflationsraten wie heute. Und auch diese Inflation ging vorbei.

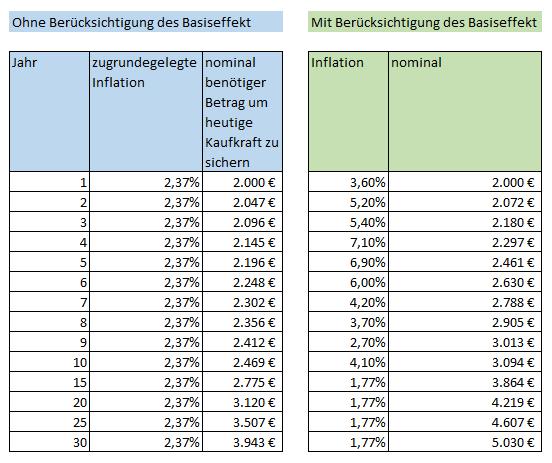

Allerdings, wenn Sie heute den künftigen Geldbedarf ausrechnen, ist zu berücksichtigen, dass wir zunächst eine deutlich höhere Inflation haben werden, als es dem langfristigen Durchschnittswert entspricht. Und auch dann, wenn die Inflation wieder auf die Höhe des langfristigen Durchschnitts zurückkehrt, beinhaltet die aktuelle hohe Inflation einen Basiseffekt, der in Zukunft zu deutlich höherem Geldbedarf führt.

Exkurs:

Wir möchten Sie nicht mit zu viel Mathematik belasten. Und es ist grundsätzlich Aufgabe Ihres Beraters oder Ihrer Beraterin die genaue Höhe Ihres künftigen Geldbedarfs zu ermitteln. Sie sollten aber wissen, weshalb der Basiseffekt so wichtig ist. Und fragen Sie dann nach, ob der/die Berater:in den Basiseffekt hoher Inflation berücksichtigt hat, damit Sie bei Eintritt in den Ruhestand nicht enttäuscht werden, dass der errechnete Nominalbetrag nicht ausreicht, um die geplanten Ausgaben damit trotz Inflation bezahlen zu können.

Wir – FORAIM – berücksichtigen im Folgenden den Basiseffekt, indem wir ab dem Jahr 2022 für 12 Jahre eine vergleichbare Inflation wie in den Jahren 1970 bis 1982 zugrunde legen. Ab dem 13. Jahr legen wir dann für die folgenden Jahre wiederum die durchschnittliche aber korrigierte Inflationsrate seit 1950 zugrunde. Die Korrektur bezieht sich darauf, dass wir bei der Berechnung des Durchschnitts nicht die Werte der Jahre 1970 bis 1982 berücksichtigen. Würden wir dies tun, so würde sich in der Gesamtbetrachtung ein zu hoch kalkulierter Wert der Inflationsrate ergeben.

Insgesamt ergibt sich aber dennoch ein deutlich höherer Geldbedarf, um die Inflationseffekte aufzufangen:

Inflation, Ruhestand und komplexe Berechnungen

Natürlich müssen Sie selbst nicht alle Komplexitäten bei der Planung berücksichtigen. Weil es neben diesem Basiseffekt weitere komplizierte Zusammenhänge gibt, ist es hilfreich, externe Unterstützung in Anspruch zu nehmen. FORAIM bietet Ihnen hier Unterstützung auf vielfältige Weise. Unsere kostenfreien Webinare vermitteln einen kompakten Überblick, wie Sie bei der Planung und Umsetzung vorgehen sollten. Teilnehmer:innen der Webinare erhalten im Anschluss an das Webinar kostenfrei weiteres Material, welches ihnen bei der Entscheidungsfindung und Umsetzung hilft. Daneben können Sie eine persönliche Beratung in der Geschäftsstelle in Hamburg oder auch online wahrnehmen. Eine Erstberatung ist grundsätzlich kostenfrei.

Quellen/Links:

(1) ZeitOnline, Bundesbank rechnet für 2022 mit mehr als sieben Prozent Inflation, 10.06.2022

(2) Eine einfache verständliche Erklärung zum Zinseszinseffekt findet sich zum Beispiel hier: Lexware, Zinseszins & Zinseszinseffekt einfach erklärt

(3) Hierauf haben wir zum Beispiel im Zusammenhang mit Pflegeheimen als eine besondere Form der Geldanlage hingewiesen. Mehr dazu: Pflegeheim-Apartments als Kapitalanlage bei steigender Inflation

(4) Wissenschaftlich spricht man statt von Wellen auch von Inflationszyklen. Dazu: Wirtschaftslexikon 24.com, Inflationszyklus

(5) Mehr zur Aussagekraft des Durchschnittswertes und Median können Sie hier lesen: Mittelwert versus Median